【导语】中国汽车市场年中大考成绩揭晓,乘联会数据显示上半年乘用车零售量同比增长10.8%,行业格局混战加剧。比亚迪、上汽集团、吉利控股集团稳居销量前三,但竞争胶着,差距不足20万辆。同时,传统车企与新势力车企分化明显,新势力车企以高增长和灵活策略逆袭。下半年,海外市场成为(wèi)关键变(biàn)量(liàng),各(gè)车(chē)企(qǐ)将(jiāng)围(wéi)绕(rào)销(xiāo)量(liàng)目(mù)标(biāo)和(hé)技(jì)术(shù)出(chū)海展开激烈角逐,行业洗牌预期加剧。

中国汽车市场的年中大考“揭榜”。

乘联分会数据显示,上半年全国乘用车零售量达1090.1万辆,同比增长10.8%,增速“十分突出”。而随着上半年产销数据陆续发布,“混战”的行业格局逐渐清晰。

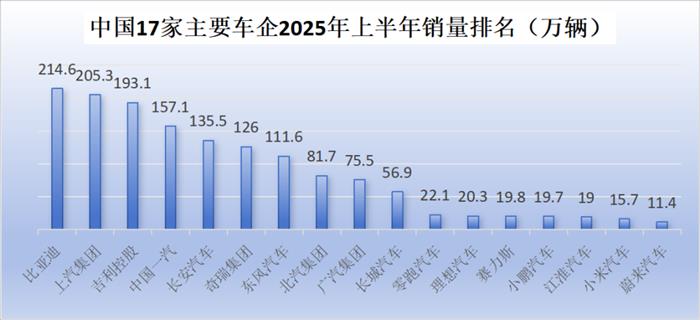

17家主要车企中,比亚迪(002594)、上汽集团(600104)和吉利控股集团组成销量TOP3阵营,三者最大差距仅约10%左右,竞争态势胶着。

图片来源:中国制造官方公众号

与此同时,传统车企与新势力车企的分化加剧。前者依托规模优势稳守基本盘,但增速放缓;后者以零跑汽车(09863)、小鹏汽车(09868/XPEV)为代表,凭借高增长和灵活策略强势逆袭。

上半年的销量角逐预示下半年洗牌将更趋白热化。

TOP3激战

比亚迪以214.6万辆的累计销量稳居榜首,同比增长33.04%。其中,纯电动车销量约为102.34万辆,同比增长40.93%;插电混动车销量约为108.99万辆,同比增长23.71%;海外销量达47万辆,同比增长132%。

然而,其国内增长趋缓。6月乘用车(chē)国(guó)内(nèi)销(xiāo)量同比下跌8%;海外市场成为新引擎,6月出口量同比飙升229.8%。比亚迪董事长王传福在股东会上直言海外市场“对盈利帮助较大”。例如,在巴西市场,比亚迪2025年第一季度销量突破2万台,成为当地新能源汽车销量冠军,市占率达9.7%。

值得一提的是,按照550万辆的全年目标,比亚迪上半年完成度仅39.02%,下半年压力陡增。

紧随其后的上汽集团,实现205.3万辆销量,同比增长12.4%,单月销量六个月连续同比增长;完成全年450万辆目标的45.62%。其中,自主品牌销量130.4万辆,同比增长21.1%;新能源汽车销售64.6万辆,同比增长40.2%;海外市场销售49.4万辆,同比增长1.3%。

这一成绩源于2024年7月管理层调整后的改革成效。王晓秋出任董事长后,推动自主品牌销量增长至集团总销量的63.5%。但上汽的反弹仍存隐忧,其海外销量增速远低于行业平均水平。

吉利控股集团整体销量193.1万辆,同比增长30%;新能源汽车销售100.1万辆,同比增长73%,新能源渗透率达52%。

其中吉利汽车(00175)贡献140.9万辆,同比大增47%,年度目标完成度46.97%;含吉利、领克、极氪(ZK)的新能源汽车总销量72.5万辆,同比增长126%;全球市场拓展上,2025年上半年,吉利汽车海外出口销量18.4万辆,产品出海、渠道建设等实现全新突破。

吉利成为唯一在年中上调目标的车企——从271万辆升至300万辆。7月15日,正式签署极氪私有化协议,彰显其对“回归一个吉利”战略的信心。新能源车销量占比超51.5%,整合效应初显。

不过,TOP3间最大差距不足20万辆,下半年比亚迪需守住海外优势,上汽依赖改革深化,吉利则要应对目标上修的兑现挑战。

传统车企分化

传统车企阵营中,长安汽车(000625)和奇瑞集团表现稳健。

长安销量135.5万辆,同比微增1.59%,但创八年新高;自主品牌销量115.1万辆,占比84.9%,在六大汽车集团中,率先彻底摆脱“合资依赖症”。其中,新能源车型销量44.8万辆,同比增长52.3%,占总销量33.1%;海外销量突破30万辆,同比增长49%。按照300万辆的全年销量目标,长安汽车年度目标完成度为45.17%。

奇瑞销量126万辆,同比增长14.5%;出口量55.03万辆,蝉联中国车企第一,为其港股IPO铺路。其中,新能源汽车销量约为36万辆,同比增长98.6%;海外汽车出口总量达55万辆,同比增长3.3%。

2025年,奇瑞汽车的销售目标是在2024年260万辆的基础上,超越行业增速10%-20%。以2024年行业增速约3%计算,奇瑞的年度销售目标约为293万-320万辆,上半年的完成率约为39.4%-43%。

相反,广汽集团(601238)和东风股份(600006)旗下东风汽车稍显滑坡。

广汽销量75.5万辆,同比下滑12.48%,预计上半年净亏损最高达32亿元。董事长冯兴亚近期在2025中国汽车论坛上称,广汽已进入“战时状态”,直营渠道落后和海外基础薄弱是主因。

东风销量111.6万辆,年度目标完成度仅37.2%,下半年需冲刺188万辆才能触及300万辆目标。

其他传统车企中,中国一汽和北汽集团销量增长,分别为157.1万辆和81.7万辆,但依赖合资品牌的痼疾未除,一汽自主品牌销量44.98万辆,占比不足30%。以345万辆为全年销量目标,中国一汽目标完成度为45.54%;以243万辆为全年销量目标,北汽集团目标完成度为33.62%。

长城汽车(601633)销量56.9万辆,目标完成度仅14.24%,长城董事长魏建军坚持“不以降价换销量”的策略,使其在400万辆目标前显得力不从心。

新势力逆袭

新势力车企以爆发式增长重塑格局。

零跑汽车(09863)以22.17万辆销量(同比增长155.7%)首登新势力半年销冠,超越鸿蒙智行和理想汽车(02015/LI)。其“技术普惠”战略,如C11车型降价增配——带动海外出口居新势力之首,年度目标完成度达44%。然而,低价路线能否持续盈利仍是未知数。

小鹏汽车(09868/XPEV)成为最大黑马,其上半年销量19.72万辆,同比暴涨279%,年度目标完成率51.8%居全行业之首。双线产品策略,如MONA M03下沉市场、P7+巩固高端,助其走出2024年困境,但下半年需直面小米YU7的定价压制。

小米(01810)汽车以“现象级”表现震惊行业,上半年交付15.7万辆,同比增长400%,目标完成度44.85%。SU7和YU7车型“发布即爆款”,YU7开售3分钟订单破20万辆。然而,产能瓶颈成其短板,工厂产能仅30万辆/年,雷军甚至公开推荐竞品小鹏G7以缓解用户焦虑。

相比之下,理想汽车和蔚来汽车(09866/NIO)陷入挣扎。

理想销量20.38万辆,同比仅增7.9%,目标完成度31.86%;纯电车型布局滞(zhì)后(hòu)和(hé)问(wèn)界(jiè)M7的(de)分(fēn)流(liú),致(zhì)其(qí)下(xià)调(diào)年(nián)度(dù)目(mù)标(biāo)至(zhì)64万(wàn)辆(liàng)。

蔚(wèi)来(lái)销(xiāo)量(liàng)11.4万(wàn)辆(liàng),完(wán)成(chéng)度(dù)25.67%,董(dǒng)事(shì)长(zhǎng)李(li)斌(bīn)押(yā)注(zhù)乐(lè)道(dào)L90实(shí)现(xiàn)“四(sì)季(jì)度(dù)盈(yíng)利(lì)”,但(dàn)难度不小。

赛力斯(601127)销量同比下滑15.7%至19.8万辆,但净利润预增最高96.98%,显示华为合作模式仍具盈利韧性。另一与华为合作的江淮汽车(600418)累计销量19万辆,同比下滑7.5%,2025年上半年归母净利润延续亏损6.8亿元。

行业“反内卷”

上半年,低价冲量策略主导市场——零跑、小鹏凭此崛起,但广汽埃安、上汽智己等因依赖价格战销量下滑超10%。

随着5月工信部(bù)整(zhěng)治(zhì)“内卷式价格战”,行业转向技术突围。比亚迪和吉利加码海外布局,小鹏押注L3级智驾芯片,零跑则需证明低价能持续盈利。

海外市场成关键变量。比亚迪海外销量47万辆,同比增132%;奇瑞、长安出口占比均超20%。新势力中,零跑1-5月出口1.72万辆领跑,小米、小鹏加速全球化。反观广汽、东风因海外薄弱拖累整体。

下半年,TOP3胶着态势或将打破——比亚迪550万辆目标需月均56万辆,吉利300万辆目标考验整合效能。新势力中,小米产能若突破可能颠覆格局,而理想新款纯电车型上市是最后机会。

这场激战不仅关乎销量排名,更将决定谁能在中国汽车“技术出海”时代抢占先机。

支付宝扫一扫

支付宝扫一扫

微信扫一扫

微信扫一扫